27 ноября 2017 года президентом был подписан Федеральный Закон N349, который начал действовать с первого января 2018 года. В нем указано, кому положен налоговый вычет (НВ) за приобретение ККМ. Мы решили его изучить и представить вам наиболее важные сведения.

Вычет достанется предпринимателям, которые работают по ЕНВД и ПСН

Организациям, которые работают по ЕНВД и ПСН, предоставляется возможность вернуть НВ за ККТ, приобретенную или модернизированную с целью подготовки к Федеральному Закону N54.

Немаловажно своевременно осуществить регистрирование кассы и успеть получить вычет

По мнению экспертов, в 2018-19 гг. на онлайн-кассы придется немалый ажиотаж. В налоговой же сообщают, что тем, кто не станет выполнять требования Федерального Закона N54, придется оплачивать штрафы. Дабы обезопасить свой бизнес, лучше позаботиться о приобретении ККМ заблаговременно.

Регистрирование кассы следует осуществить в период с первого февраля 2017 до первого июля 2019 года. Предпринимателям, которые работают по ЕНВД, налоговый вычет придет в течение налоговых периодов 2018-19 гг., а те, кто работают по ПСН – после регистрирования кассы при налоговом расчете за тот год, в котором была осуществлена регистрация ККМ (2018, либо 2019).

Вышеизложенные требования не распространяются на предпринимателей, работающих в сферах торговли, общественного питания и пользующихся услугами наемных работников. Такие ИП обязаны осуществить регистрирование ККМ до первого июля 2018 года. Каждому из них вычет придет в течение налоговых периодов 2018 года.

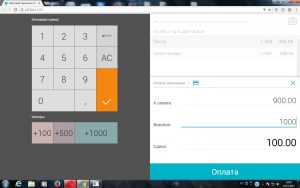

Размер НВ – до восемнадцати тысяч рублей за все элементы онлайн-кассы. В данную сумму входят денежные траты на приобретение ККМ, цена услуг по ее настройке и модернизации, а также расходы на покупку нужных программ и фискального накопителя (ФН). Вместе с тем вычет начисляют лишь за ККМ, состоящую в реестре ККТ.

У ИП на ПСН и ЕНВД вычет оформляется по-разному

Чтобы оформить налоговый вычет, предприниматели, которые работают по ЕНВД, предоставляют налоговую декларацию, а те, кто работают по ПСН – составляют заявление. Стоит отметить, что в ФЗ есть упоминания о специализированной форме, в соответствии с которой составляют заявление, однако на момент первой половины декабря она еще не была ратифицирована. Ввиду этого до тех пор, пока не утвердили форму, заявление позволяется составлять в свободной форме.

В заявлении необходимо указать такие сведения, как количество денежных средств, затраченных на онлайн-кассы, ФН, программы и настраивание; фамилия, имя и отчество; официальное наименование модели и прочее.

НВ можно поделить на некоторое число патентов, но лишь в том случае, если имеет место быть оформление нескольких патентов в течение налогового периода, в котором осуществилось регистрирование ККМ, а сумма налога не превышает вычет. Кроме того, необходимо, чтобы эти патенты требовали пользования онлайн-кассами.

Если налог по патентной системе налогообложения уже выплачен, то вычет все равно могут вернуть, либо принять во внимание при последующих платежах, но для этого необходимо обратиться в федеральную налоговую службу с просьбой о компенсировании. Решение о возмещении будет принято на протяжении десяти дней, а до конца месяца будет сделан перерасчет.

Стоит отметить, что если предприниматель одновременно работает по «вмененке» и ПСН, то вычет ему поступит лишь по одной из данных схем налогообложения.